要說台灣最具全球競爭力的產業,非半導體產業莫屬。

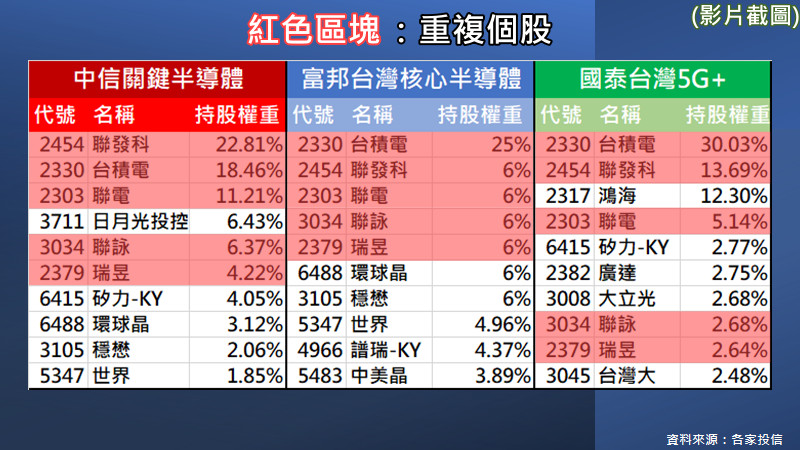

從公認的護國神山台積電(2330),到所謂的護國神山群成員IC設計大廠聯發科(2454)、晶圓代工二哥聯電(2303),都是國內好幾檔5G、半導體ETF的主要成分股。

究竟這些不同的ETF,應該怎麼挑才對呢?

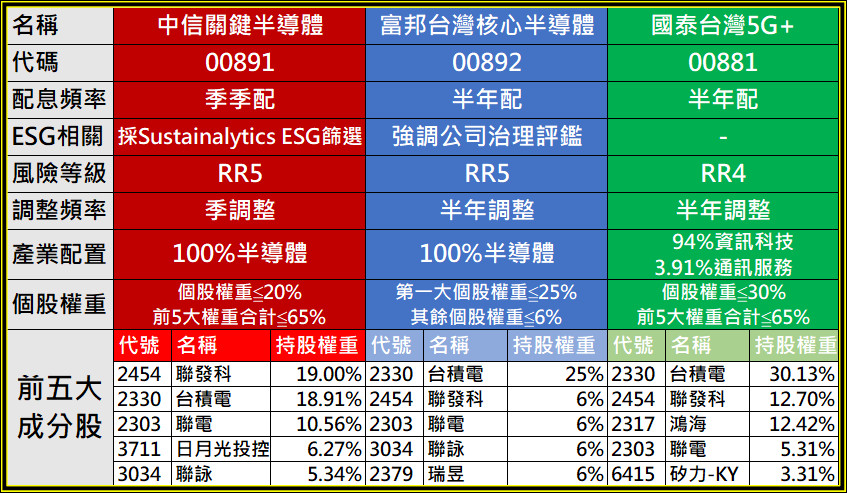

首先,百分之百聚焦台股標的有兩檔ETF,包括擬定在今年5月底掛牌的中信關鍵半導體ETF(00891),以及在去年上市兩周後,締造歷來受益人數最快突破10萬人台股ETF紀錄的國泰台灣5G+ ETF(00881)。

5G、半導體ETF怎麼選?00891、00881聚焦台股護國神山群

從兩檔ETF的成分股檔數來說,都設定為30檔,00891則多了一項每檔持股上限20%的規範,主要是希望能避免這檔ETF到最後成為「某檔股票與它的快樂夥伴」,降低ETF可分散投資風險的特性。

從00891與00881的前五大持股來看,台積電、聯發科、聯電與聯詠都在名單中,相似度頗高。

對此中信投信解釋,該檔ETF聚焦市值大於1億美元、股息率大於零或投入資本回報率大於零的個股,並剔除高ESG風險企業,完整含括了台灣半導體上中下游產業,具高度產業代表性。

國泰台灣5G+ ETT(00881)基金經理蘇鼎宇則分析,00881除了把核心放在半導體產業外,也納入物聯網、遠距醫療、智能車等應用面,成分股涵蓋「半導體」、「網通及關鍵零組件」、「電動車」等面向。

00861、00876全球布局 50、100檔持股風險分散

如果希望搭上科技成長浪潮,但又不想將資金全集中在台股上的投資人,可考慮元大全球未來通訊(00861)與元大全球關鍵科技(00876)。

00861與00876兩檔ETF皆為全球布局的ETF,持股檔數分別有50檔與100檔,風險相對更分散。

元大投信研究團隊分析,布局全球型科技股ETF,風險較能分散且有機會享受輪漲行情,投資人只要關心何時是好的進場點或是中長期分批進場即可。

若考量投資ETF的成本,00891與00881因為投資標的較少且都在台灣,因此經理費與保管費分別僅要0.4%與0.035%;

00861與00876兩檔ETF的全球布局策略,需要多付出一些成本,經理費與保管費分別為0.9%與0.23%。

從風險等級來看,00891與00881因為資金集中在台灣市場且僅持有30檔股票,風險等級為最高的RR5;00861與00876的風險則稍微低一些,屬於RR4等級。

在配息部分,元大投信研究團隊表示,由於科技業本質在研發,企業研發能量與長期競爭力更重要,有實力的企業更能追求企業成長報酬與資本利得爆發力,願意投入研發比配息更重要,因此設定兩檔ETF不配息。

季配、半年配、不配息 投資人可依需求做選擇

以00891來說,則設定在每年1、4、7、10月進行季配息。

中信投信說明,由於在持股中晶圓代工龍頭企業就是每季配息,且預期未來可能有更多企業會選擇改為季配息,因此設定此檔ETF為季配息。

此外,中信投信也表示,00891未來的配息也可能包含資本利得,ETF團隊將視情況實現部分獲利,發還給ETF的受益人。

對於00891是否可能重蹈同業覆轍,因為來不及參與完整除權息季節而讓首季配息數字低於投資人預期?

中信投信評估,若按照目前的募集與規劃時程,ETF將於5月底掛牌,僅會錯過部分企業的除權息日期,影響不會太大。

5G、半導體ETF怎麼挑? 風險承受度與配息需求為關鍵

整體來說,00891與00881對口袋不深卻想一次參與台灣科技股行情的小資族來說,是不錯的選擇,但因資金集中台灣且投資檔數較少,高報酬也可能伴隨高風險。

00861與00876選擇全球布局且持股檔數較多,單一個股表現對ETF報酬的影響較低,且不配息可讓複利效果有較好的發揮,適合較穩健且沒有配息需求的投資人。